2024年1月から新NISAが始まり、株式投資に関心を持つ人が増えています。その中で、高配当株への注目度が高まっています。

●配当金で毎月数万円ほしい!

●でも、どういった銘柄を購入すれば良いか分からない・・・

●景気が悪化した時でも、安定した配当金が貰える企業はどこなのか知りたい。

私は現在約100銘柄(日本株、米国ETF等)を保有しており、配当利回り4%前後(税引き前)、配当金は年間約30万円となっております。

この記事では、高配当株投資に興味を持っている方、これからやろうと思っている方へ、優良な高配当株銘柄の選び方について3つのポイントを解説していきます。この記事を読めば、安定した配当金を得る可能性がグッと高まりますので、ぜひ最後まで読んでいただければ幸いです。

高配当株とは

高配当株とは、株価に対して高い配当金が得られる企業の株式のことを言います。私は配当利回り3%以上(税引き前)を高配当株の目安としています。

2024年10月29日現在、YAHOO!ファイナンスで掲載されていた配当利回りの高い上位5銘柄は下記のようになります。

1位の銘柄は配当利回り10%以上と、非常に高利回りとなっています。

それでは、優良な高配当株を選ぶ3つのポイントについて解説していきます。

優良な高配当株の選ぶ3つのポイント

1.業績安定・財務優良

1つ目のポイントは、企業の業績が安定しており、財務が優良であるかについてです。業績安定・財務優良か調べるために、「IRBANK」というサイトを使用します。IRBANKについて簡単にご説明します。

IRBANKとは

IRBANKとは、企業の過去10年以上の業績、財務状況、キャッシュ・フローの推移、配当推移をまとめてくれているサイトです。

例えば、積水ハウスで検索してみます。

下記の通り検索結果が表示されるので、積水ハウスをクリックします。

次に、決算をクリックします。

そうすると、積水ハウスの売上高、営業利益、経常利益等を調べることができます。

それでは、業績安定・財務優良であるか判断するのに重要な指標について解説していきます。

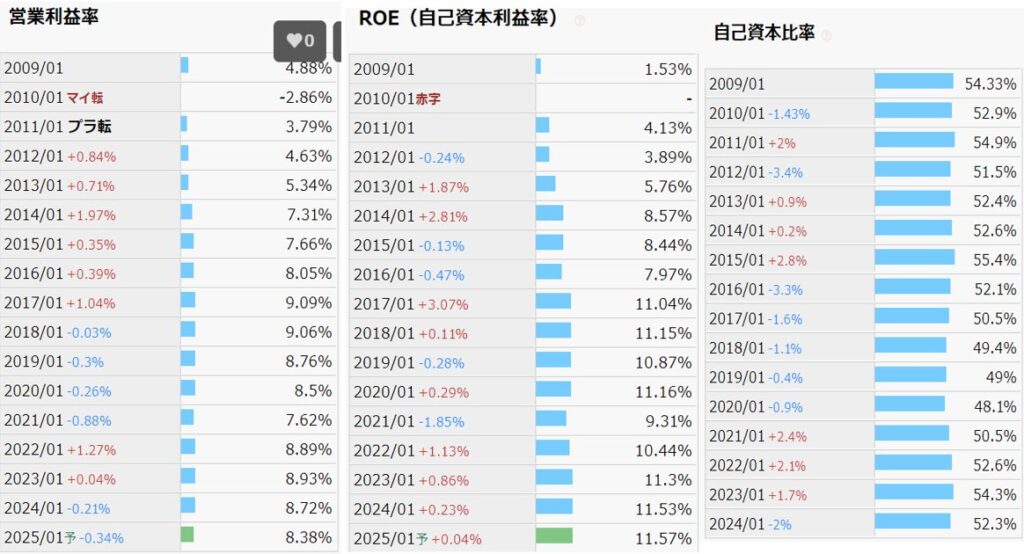

営業利益率が10%以上

営業利益率とは、売上高のうち営業利益の割合。高いほど儲かるビジネス・収益性が高いです。理想は営業利益率10%以上です。

ROEが10%以上

ROEとは、自己資本利益率または株主資本利益率ともいわれています。「その株に投資してどれだけ利益を効率良く得られるか」ということを表しており、株主から見た収益性の指標となります。理想はROE10%以上です。

自己資本比率が60%以上

自己資本比率とは、「全体の資産のうちに、返済しなくていい資本がどれだけあるか」についての指標です。理想は60%以上。上場企業で60%以上なら倒産リスクは著しく低いと言われています。

それでは、先程調べた積水ハウスで各指標を見てみましょう。

営業利益率は理想の10%には達していませんが、近年8%以上となっており悪くない水準です。

ROEは理想である10%を超えており、非常に高い収益性です。

自己資本比率は理想の60%には達していませんが、50%前後を維持しており、財務優良と言えます。

このようにIRBANKを活用し、気になる企業の各指標を調べることで業績安定・財務優良であるか判断することができます。

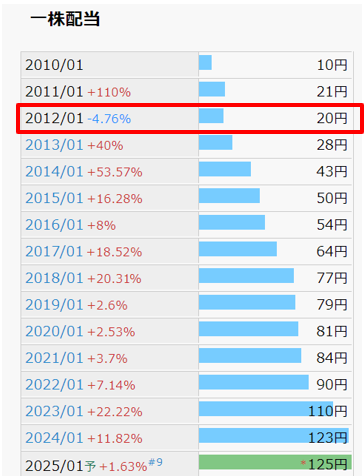

2.連続増配または非減配企業

2つ目のポイントは、連続増配または非減配企業に該当するかについてです。

連続増配企業とは、配当金を数年・数十年連続で増配している企業です。長期的に業績を伸ばしていたり、一時的に業績が落ちても配当を出せるようにしっかりと利益を蓄積できていたりする「優良企業」と判断することができます。

ザイ・オンライン編集部(2024年4月1日公開)で掲載された、連続増配企業ランキングは下記のとおりです。

1位:花王(4452)34年連続増配

2位:SPK(7466)25年連続増配

3位:三菱HCキャピタル(8593)24年連続増配

非減配企業とは、連続では増配していないものの、長期間にわたって減配をすることなく、安定的に配当を維持、または増やしている企業です。連続増配と比べると地味ではありますが、リーマンショックやコロナ禍で業績が落ちても配当をしっかりと維持できる「優良企業」と判断することができます。

花王、武田薬品工業、信越化学工業など40年超非減配を維持している企業もあります。

また、下記企業のように一度減配はしているものの、その後は増配が続いている企業も配当還元に注力している企業と言えます。連続増配または非減配企業ランキングには挙がっていない企業の中にも注目です。

3.株主還元強化の方針を公表している企業

3つ目のポイントは、株主還元強化の方針を公表している企業かどうかについてです。企業ホームページにあるIR情報にて、配当金に関する記述があります。その中で、株主還元強化の方針を公表している企業についていくつかご紹介していきます。

INPEX

INPEXは総還元性向40%以上、1株当たりの年間配当金の下限を30円に設定しています。

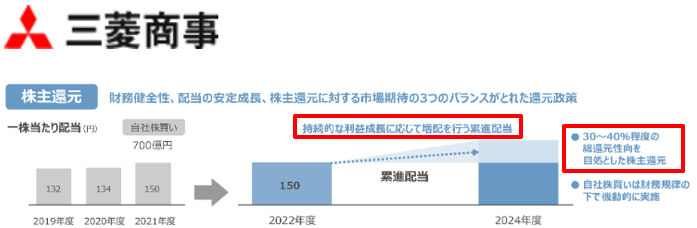

三菱商事

三菱商事は累進配当、30~40%程度の総還元性向を目処としています。

三井住友フィナンシャルグループ

三井住友フィナンシャルグループは累進配当、配当性向40%維持することを公表しています。

サンゲツ

サンゲツグループは1株当たりの年間配当金の下限を130円に設定しています。

このように、企業のIR情報から配当に注力しているか調べることも重要です。

まとめ

今記事では、優良高配当株の選び方について3つのポイントを解説しました。

①業績安定・財務優良

→配当利回りが高いという理由で購入するのは危険!長期的に安定した配当金を得るには企業の収益性・財務状況をチェック!

②連続増配または非減配企業

③株主還元強化の方針を公表している企業

→リーマンショックやコロナ禍の時にも株主還元に注力してきた企業は強い!

今記事が皆様の高配当株投資に役立てば幸いです。ご覧いただきありがとうございました。

コメント